Além de declarar os rendimentos tributáveis, o empregador também precisa informar na DIRF os rendimentos que não sofrem incidência do imposto sobre a renda retido na fonte (IRRF). Isso mesmo, o fato desses rendimentos não terem incidência de IRRF não os desobriga de serem declarados à Secretaria da Receita Federal do Brasil (RFB). Por isso, neste conteúdo vou falar sobre a DIRF e os rendimentos isentos e não tributáveis.

Continue a leitura e entenda o porquê disso!

Declaração de rendimentos na DIRF

De acordo com as regras de envio, os empregadores obrigados a DIRF devem informar os rendimentos do trabalho assalariado a partir de R$ 28.559,70; do trabalho sem vínculo empregatício a partir de R$ 6.000,00; ou ainda a relação de todos os beneficiários que tenham sofrido retenção do IRRF, mesmo que em um único mês do ano-calendário.

Porém, é importante que fique claro que na soma desses valores devem ser considerados todos os rendimentos recebidos pelo trabalhador, independentemente de serem tributáveis ou não. Inclusive, a DIRF contém campos distintos para o preenchimento desses valores.

Diante disso, para o correto cumprimento desta declaração é fundamental que o profissional conheça e saiba diferenciar os rendimentos tributáveis dos não tributáveis.

Para saber mais sobre os rendimentos tributáveis, leia esta matéria: ????

Agora vamos entender sobre os rendimentos isentos e não tributáveis.

O que são rendimentos isentos e não tributáveis?

Como o próprio nome já diz, são chamados de rendimentos isentos e não tributáveis os valores recebidos pela pessoa física que não estão sujeitos à incidência do IRRF – Imposto sobre a renda retido na fonte.

Existem vários rendimentos que, para fins de imposto de renda, não sofrem tributação. Conhecê-los é fundamental para o correto preenchimento da DIRF.

Quais rendimentos isentos e não tributáveis preciso declarar na DIRF?

De acordo com a Instrução Normativa RFB nº 1.990/2020, relativo aos rendimentos isentos e não tributáveis, a DIRF conterá:

- a parcela isenta de aposentadoria para maiores de 65 anos, inclusive a correspondente ao 13º salário;

- o valor de diárias e ajuda de custo;

- os valores dos rendimentos pagos a título de previdência oficial e de pensão alimentícia e das deduções a eles relativos, que deverão ser informados separadamente, conforme se trate de pensão, aposentadoria ou reforma por moléstia grave ou acidente em serviço;

- valores de lucros e dividendos efetivamente pagos ou creditados no ano-calendário, observado o valor total anual pago igual ou superior a R$ 28.559,70;

- os valores dos rendimentos pagos ou creditados a titular ou sócio de microempresa (ME) ou empresa de pequeno porte (EPP), exceto pró-labore e aluguéis, caso o valor total anual desses rendimentos seja igual ou superior a R$ 28.559,70;

- valores das indenizações por rescisão de contrato de trabalho, inclusive das decorrentes de Plano de Demissão Voluntária (PDV), caso o montante total anual desses rendimentos seja igual ou superior a R$ 28.559,70;

- os valores do abono pecuniário;

- valores pagos, creditados, entregues, empregados ou remetidos para pessoa física ou jurídica residente ou domiciliada no exterior, destinados à cobertura de gastos pessoais, no exterior, de pessoas físicas residentes no País, em missões oficiais ou em viagens de turismo, negócios, serviço ou treinamento;

- os valores das bolsas de estudo pagos ou creditados aos médicos-residentes, conforme os termos da Lei nº 6.932/1981;

- no caso dos beneficiários que se aposentaram a partir de 01.01.2013, os valores pagos ou creditados por entidade de previdência complementar a título de complementação de aposentadoria, em relação aos quais não há obrigatoriedade da retenção do IRRF, inclusive a relativa ao abono anual pago a título de 13º salário, no limite que corresponda aos valores das contribuições efetuadas exclusivamente pelo beneficiário no período de 01.01.1989 a 31.12.1995, nos termos da Instrução Normativa RFB nº 1.343/2013; e

- outros rendimentos do trabalho, isentos ou não tributáveis, desde que o total anual pago desses rendimentos seja igual ou superior a R$ 28.559,70.

Para conhecer a lista completa de todos os rendimentos isentos e não tributáveis consulte o art. 35 do Decreto nº 9.580, de 22 de novembro de 2018 – Regulamento do Imposto sobre a Renda – RIR/2018.

Como os rendimentos isentos e não tributáveis aparecem no comprovante de rendimentos?

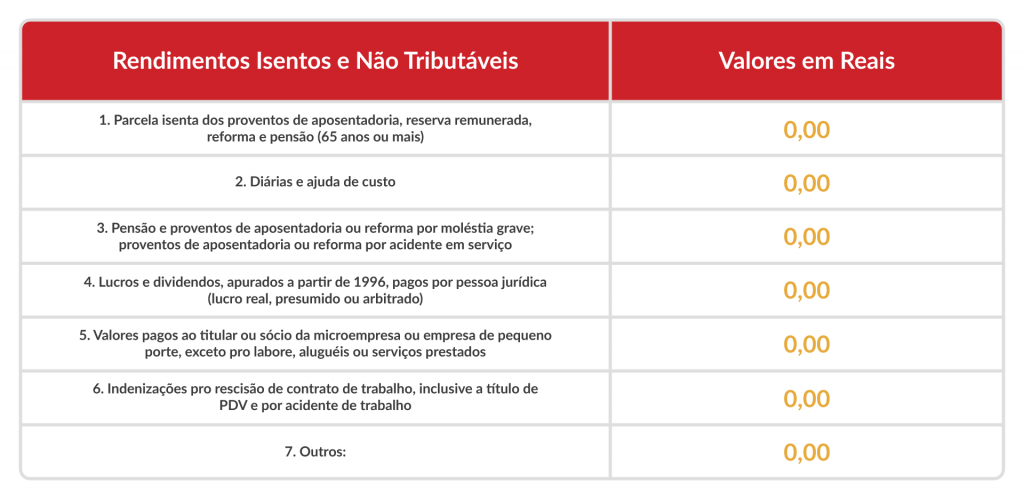

Os rendimentos isentos e não tributáveis fazem parte da subficha 4 do Comprovante de Rendimentos, e são agrupados nos seguintes itens:

Para configurar esses dados no Fortes Pessoal basta acessar o menu Utilitários > Configuração.

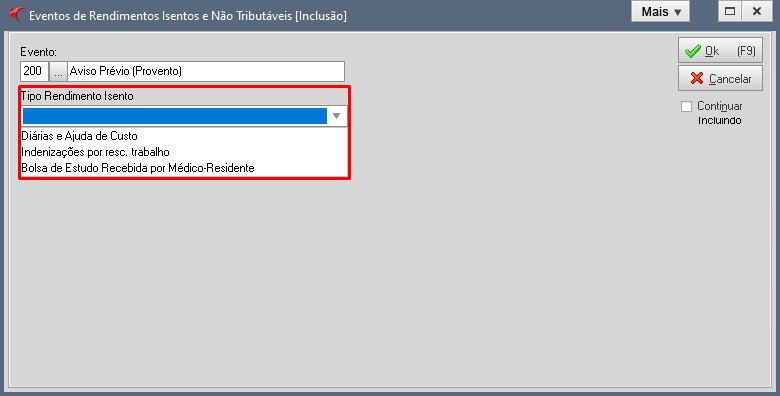

Na opção Proventos clique em Eventos de Rendimentos Isentos e Não Tributáveis.

Em seguida clique em Novo, informe o código do evento e selecione o tipo de rendimento, de acordo com as seguintes opções:

Em caso de dúvidas acesse o menu Ajuda > Central de Conteúdos e confira os vídeos com as orientações.

O abono pecuniário tem incidência de IRRF?

Os valores pagos a título de abono pecuniário de férias de que trata o art. 143 da CLT, não são tributados pelo imposto de renda na fonte nem na Declaração de Ajuste Anual (art. 1º da IN RFB nº 936/2009).

Esse rendimento deve ser informado no campo ‘Outros (especificar)’ da subficha ‘Rendimentos Isentos e Não Tributáveis’, com a devida especificação da rubrica no campo descrição.

A ajuda compensatória paga nos acordos de suspensão ou redução tem incidência de IRRF?

Conforme estabelece o art. 9º da Lei 14.020 de 2020, o pagamento, pelo empregador, de ajuda compensatória mensal, em decorrência de redução proporcional de jornada e de salário ou da suspensão temporária do contrato de trabalho tem natureza indenizatória e não integra a base de cálculo do IRRF.

O rendimento pago como ajuda compensatória não integrará o salário devido pelo empregador na hipótese de redução de jornada/salário e deverá ser informado separadamente no campo ‘Outros (especificar)’ da subficha ‘Rendimentos Isentos e Não Tributáveis’ do beneficiário declarante, com a especificação da rubrica no campo descrição.

Na hipótese do beneficiário ter recebido mais de uma rubrica referente a rendimentos isentos que devam ser informadas no campo ‘Outros (especificar)’, o declarante poderá informar cada uma, detalhadamente na ficha ‘Informações Complementares – Comprovante de Rendimentos’.

A indenização paga por despedida sem justa causa ou rescisão de contrato de trabalho e o aviso prévio, são isentos do IRRF?

A indenização paga por despedida ou rescisão de contrato de trabalho, até o limite garantido pela lei trabalhista ou por dissídio coletivo e convenções trabalhistas homologados pela Justiça do Trabalho, bem como o montante recebido pelos empregados e diretores e seus dependentes ou sucessores, referente aos depósitos, juros e correção monetária creditados em contas vinculadas, nos termos da legislação do Fundo de Garantia do Tempo de Serviço (FGTS), são isentos do imposto sobre a renda.

Enquadram-se nesse conceito a indenização do tempo de serviço anterior à opção pelo FGTS, nos limites fixados na legislação trabalhista, quer seja ela percebida pelo próprio empregado ou por seus dependentes após o falecimento do assalariado.

O que exceder às verbas acima descritas será considerado liberalidade do empregador e tributado como rendimento do trabalho assalariado.

Quanto ao aviso prévio, apenas o aviso indenizado é isento de IRRF.

(Lei nº 7.713, de 22 de dezembro de 1988, art. 6º, inciso V; Decreto nº 9.580, de 22 de novembro de 2018 – Regulamento do Imposto sobre a Renda – RIR/2018, art. 35, inciso III, alínea c); Instrução Normativa RFB nº 1.500, de 29 de outubro de 2014, art. 7º, inciso III; Parecer Normativo CST nº 179, de 1970)

É devido IRRF sobre os serviços de transporte?

Sim, a prestação de serviços de transporte tem incidência de IRRF, porém a base de cálculo desse tributo possui algumas particularidades.

Nos termos do art. 9º da Lei nº 7.713/88, quando o contribuinte auferir rendimentos da prestação de serviços de transporte, em veículo próprio locado, ou adquirido com reservas de domínio ou alienação fiduciária, o imposto de renda incidirá sobre:

- 10% do rendimento bruto, decorrente do transporte de carga, inclusive serviços prestados com trator, máquina de terraplenagem, colheitadeira e assemelhados;

- 60% do rendimento bruto, decorrente do transporte de passageiros.

A diferença entre o rendimento tributável e o total do rendimento, ou seja, o montante total de 90% da renda de transporte de cargas e 40% da renda de transporte de passageiros, se configuram como rendimentos isentos e não tributáveis.

Ainda com dúvidas sobre os rendimentos isentos e não tributáveis? Então confira o perguntão e o FAQ disponibilizado pela RFB a respeito da DIRF.

Espero que este conteúdo tenha sido útil pra você. Um forte abraço e até a próxima!

Confira também estes conteúdos ????

- O que é CNAE? Entenda a importância da Classificação Nacional de Atividades Econômicas para empresas e contadores

- MEI pode se aposentar? Saiba como funciona a aposentadoria para microempreendedores individuais

- Cartão de crédito para MEI: novo serviço financeiro do Governo

- Futuro da contabilidade: como a tecnologia vai revolucionar o setor?

- CNPJ Alfanumérico: entenda a nova mudança para 2026